장기간에 걸쳐 배당금을 올리는 기업은 경제적 여건에 관계없이 고객이 필요로 하는 제품이나 서비스를 제공하는 잘 관리된 기업들만 가능합니다. 최고의 기업 만이 여러 차례의 경기 침체를 통해 배당금을 늘릴 수 있습니다.

배당왕은 50 년 이상 배당금을 올린 주식 그룹입니다. 이 임무를 완수하는 것은 결코 쉬운 일이 아닙니다. 배당왕이 되기 위한 요건을 충족하는 기업이 30 개 밖에 없다는 사실이 그 증거입니다.

Johnson & Johnson (JNJ)은 58 년 연속 배당금을 늘려 왔으며 이는 주식 시장에서 가장 긴 성장 행진 중 하나입니다.

이 헬스케어 계의 거인은 탁월한 경기 침체 방어 비즈니스 모델과 배당 실적으로 인해 가장 인기있는 배당 성장 주식 중 하나입니다. Johnson & Johnson은 현재 약간 과대 평가된 것으로 보이지만, 장기 배당 성장을 위해 보유할 만한 우수한 주식입니다.

사업 개요

Johnson & Johnson은 1886 년에 설립되어 세계에서 가장 큰 회사 중 하나로 변모했습니다. 이 회사의 시가 총액은 3,900 억 달러로 메가 캡 주식이 되었습니다.

Johnson & Johnson은 다양한 비즈니스 모델을 운영하여 의료 부문의 다양한 고객에게 어필할 수 있습니다. 이 회사는 2019 년에 820 억 달러의 매출을 올렸습니다. Johnson & Johnson은 3 개의 사업 부문을 운영합니다.

- 의약품 매출 약 54 %

- 의료 기기 매출 29 %

- 소비자 건강 제품 매출 17 %

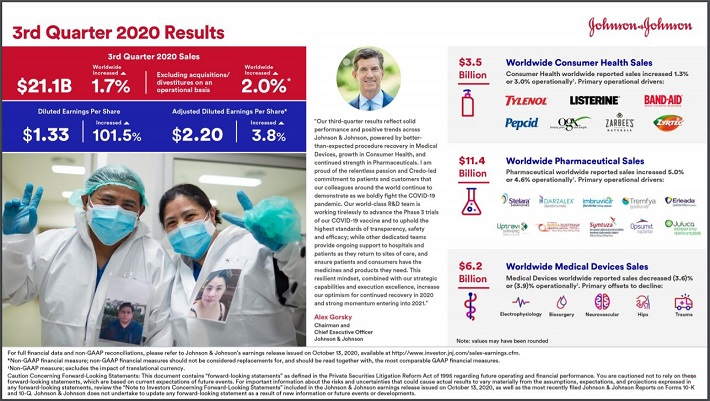

218 억 달러의 매출은 전년 대비 1.7 % 증가했습니다. 조정된 주당 순이익은 $ 0.08 (4 %) 증가한 $ 2.20입니다. 두 수치 모두 시장 컨센서스를 뛰어 넘는 좋은 실적이었습니다. Johnson & Johnson은 2020 년 전망도 업데이트했습니다.

2 분기 연속으로 Johnson & Johnson은 해당 연도의 수익 및 주당 순이익 지침을 올렸습니다. 이 회사는 이전에 799 억 달러에서 818 억 달러로 증가한 812 억 달러에서 820 억 달러 범위의 매출을 예상하고 있습니다. 조정된 주당 순이익은 이전에 $ 7.75- $ 7.95에서 증가한 $ 7.95- $ 8.05 범위로 예상됩니다.

성장 전망

Johnson & Johnson의 주요 성장 원천은 제약 부문에서 비롯됩니다. 3 분기에 다발성 골수종 치료제인 Daralex의 매출은 미국과 유럽 연합의 지분 증가로 44 % 성장한 11 억 달러를 기록했습니다. 림프종을 치료하는 Imbruvica는 글로벌 수요 증가로 인해 12 % 성장한 10 억 달러를 기록했습니다. 한편 면역 매개 염증성 질환을 치료하는 Stelara는 크론병 및 궤양성 대장염 치료에 대한 높은 수요 증가로 인해 15 %에서 19 억 달러의 매출 성장을 기록했습니다.

이와는 별도로, 정신 분열증, 양극성 장애 및 우울증과 같은 정신 질환 치료에 사용되는 Invega Sustenna / Xeplion / Trinza / Trevicta는 9 %의 매출 성장으로 9 억 2600 만 달러를 기록했습니다. 이익은 Susetenna / Xeplion 의 판매 호조와 함께 Invega Trinza / Trevicta 를 필요로 하는 환자들이 증가하기 시작했기 때문입니다. 중증의 플라크 건선에 대한 치료방법인 Tremfya는 건선 치료 수요 증가로 인해 13.1 % 성장한 3 억 3700 만 달러를 기록했습니다.

Johnson & Johnson은 또한 신규 제품 출시와 추가 치료 사용을 위한 사업 확장을 모색하고 있습니다. 예를 들어, Stelara는 중등도에서 중증의 플라크 건선이 있는 소아 환자의 치료에 사용하도록 미국 식품의 약국으로부터 승인을 받았습니다. 막대한 R & D 예산 (2019 년에 110 억 달러 이상)으로 Johnson & Johnson은 질병과 영양소를 치료할 수 있는 새로운 획기적인 의약품을 계속해서 찾을 수 있을 것입니다.

경쟁 우위 및 경기 침체 성과

Johnson & Johnson은 경쟁사에 비해 여러 장점이 있습니다. 회사의 규모와 커버리지는 업계에서 거의 타의 추종을 불허합니다. Johnson & Johnson은 또한 Standard & Poor 's 및 Moody 's Investors Service로부터 AAA 신용 등급을 받았습니다. 이것은 미국 정부보다 높은 신용 등급입니다. AAA 신용 등급을 받은 유일한 다른 회사는 MSFT (Microsoft Corporation)입니다.

신용 등급 외에도 회사의 규모는 Johnson & Johnson이 인수를 통해 추가 성장을 촉진할 수 있는 재정적 유연성을 제공합니다. Johnson & Johnson은 또한 신제품을 시장에 출시하기 위해 연구 개발에 많은 투자를 하고 있습니다. 2019 년 회사의 R & D 예산은 114 억 달러로 그해 총 매출의 14 %를 차지했습니다.

마지막으로, 회사의 다각화 된 비즈니스 모델을 통해 한 부문이 역풍에 직면하더라도 계속 성장할 수 있습니다. 예를 들어, 의료 기기 부문은 COVID-19 전염병으로 인해 최근 분기에 도전을 받았습니다. 의료 시스템이 전염병을 통제하려고 시도함에 따라 전 세계 여러 지역에서 선택적 수술이 지연되었습니다. 의료 기기 매출은 가장 최근 분기 동안 거의 4 % 감소했지만 제약 및 소비자 건강 부문의 성과는 회사의 전체 매출 성장으로 이어졌습니다.

이러한 경쟁 우위 덕분에 Johnson & Johnson은 여러 차례의 경기 침체를 극복할 수 있었습니다. 아래는 마지막 경기 침체 전후의 회사 주당 순이익 결과입니다.

- 2006 년 주당 순이익 : $ 3.76

- 2007 년 주당 순이익 : $ 4.15 (9.4 % 증가)

- 2008 년 주당 순이익 : $ 4.57 (10.1 % 증가)

- 2009 년 주당 순이익 : $ 4.63 (1.3 % 증가)

- 2010 년 주당 순이익 : $ 4.76 (2.8 % 증가)

- 2011 년 주당 순이익 : $ 5.00 (5 % 증가)

Johnson & Johnson은 2007 년부터 2009 년까지 거의 12 %의 EPS 성장률을 보였으며 이는 대 불황의 상황을 감안할 때 인상적인 성과였습니다.

회사의 배당금도 계속 증가했습니다. 그리고 거의 60 년 동안 배당금이 증가함에 따라 Johnson & Johnson 주주들은 앞으로도 계속해서 연간 배당금 인상을 받을 것입니다. Johnson & Johnson의 경쟁 우위와 경기 침체 실적은 이 주식을 탁월한 방어형 주식의 대표주자로 만듭니다.

평가 및 기대 수익

현재 주가는 $ 148이고 예상 주당 순이익은 $ 8.00입니다. Johnson & Johnson은 주가 수익률이 18.5입니다. 주식의 장기 평균 주가 수익률은 15.8입니다. 2025 년까지 이 배수로 되돌리면 이 기간 동안 밸류에이션이 연간 수익률을 3.1 % 감소시킬 것입니다.

다행히도 총 수익은 수익 성장과 배당 수익으로 구성됩니다. Johnson & Johnson의 주당 순이익은 지난 10 년간 연평균 6 %의 복합 성장률을 기록했습니다. 회사의 경쟁 우위와 최근 사업 성과를 감안할 때 이러한 성장률은 향후 5 년 동안 달성할 수 있다고 생각합니다.

마지막으로, 연간 배당금 4.04 달러를 사용하여 Johnson & Johnson은 현재 2.7 %의 배당 수익률을 제공합니다. 따라서 총 수익은 다음과 같이 예상됩니다.

6 % 수익 성장

-3.1 % 다중 복귀

2.7 % 배당 수익률

전반적으로 Johnson & Johnson은 2025 년까지 연간 총 5.6 %의 수익률을 제공할 것으로 예상됩니다. 이로 인해 현재 주식의 과대 평가로 인해 매수보다는 보류 의견을 제시합니다.

마지막 생각들

배당왕에 관해서는 Johnson & Johnson만큼 배당 성장 투자자들 사이에서 잘 알려져 있거나 인기있는 사람은 거의 없습니다. Johnson & Johnson은 다양한 비즈니스 모델을 통해 회사는 몇 차례의 경기 침체를 견뎌내면서도 지난 58 년 동안 배당금을 늘릴 수 있었습니다. 이 성장 행진은 거의 타의 추종을 불허합니다.

예상 수익률은 현재 Sure Dividend에서 보류 권장 의견을 제시합니다. 그러나 우리는 Johnson & Johnson이 배당 성장 포트폴리오의 초석이 되어야한다고 계속 믿습니다. 주로 소득 안전에 관심이 있는 투자자는 Johnson & Johnson 주식을 현재 가격으로 구매해도 좋을 만큼 매력적이라는 사실을 알게 될 것입니다.

'미국 배당주' 카테고리의 다른 글

| 배당왕 25편 - 캘리포니아 수도 서비스 California Water Service (CWT) (0) | 2020.11.03 |

|---|---|

| 배당왕 24편 - 연방 부동산 투자 신탁 Federal Realty Investment Trust (FRT) 고급 주택 리츠! (0) | 2020.11.03 |

| 배당왕 22편 - Cincinnati Financial (CINF) 재산, 상해 보험 회사! (0) | 2020.11.01 |

| 배당왕 21편 - Hormel Foods Corporation (HRL) 스팸! (0) | 2020.10.31 |

| 배당왕 20편 - Colgate-Palmolive (CL) 콜게이트 치약 회사! (0) | 2020.10.28 |

댓글